2026住宅ローン減税はいつまで?国土交通省概要や確定申告のポイント

目次

トレンドワード:住宅ローン減税

「住宅ローン減税」についてピックアップします。2026年の税制改正大綱では適用期限が2030年末まで延長されることが決定し、控除期間や借入限度額にも見直しが入りました。さらに、フラット35の融資限度額が1億2,000万円へ引き上げられるなど、住宅価格の上昇を背景とした支援策も拡充されています。

そこで本記事では国土交通省の情報をもとに、2026年以降の住宅ローン減税の概要や申請手続き、注意点を分かりやすく解説します。

2026税制改正大綱を解説|国土交通省

ここではまず2026年の税制改正大綱の、住宅ローン関連の内容をまとめて解説します。

住宅ローン減税が2030年まで延長に

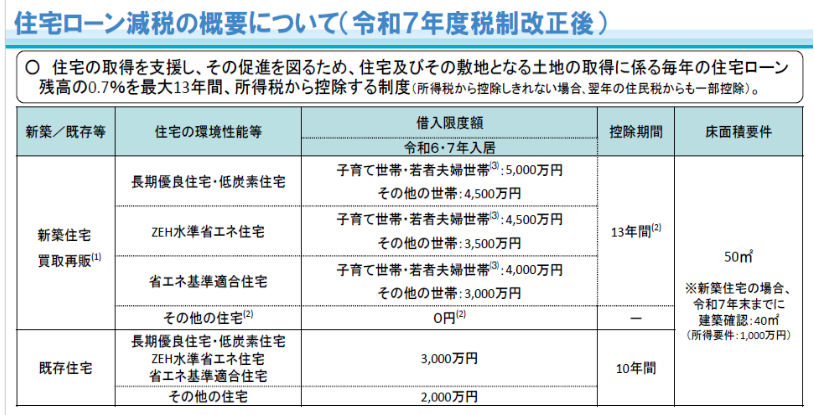

住宅ローン減税とは、住宅・土地の取得に係る毎年の住宅ローン残高の0.7%を最大13年間控除する制度です。2026年度以降は、期限が2030年まで延長される等の改正が実施されます。

控除期間・期限

従来まで「新築は13年・中古は10年」でしたが、2026年よりすべて13年間適用になります。そして期限は「2025年末までの入居」が条件でしたが、この度「2030年末まで」に延長されます。

借入限度額

2025年度の住宅ローン減税借入限度額は、上図の内容でした。しかし2026年度以降は、下表の金額に変更されます(赤字が増額・青字が減額)。住宅の価格上昇を受け、環境性能を確保した中古への支援が手厚くなっているのが特徴です。

【新築住宅】

| 住宅の環境性能等 | 借入限度額(2026年度以降) |

|---|---|

| 長期優良住宅・低炭素住宅 | 子育て世帯・若者夫婦世帯:5000万円一般世帯:4500万円 |

| ZEH水準省エネ住宅 | 子育て世帯・若者夫婦世帯:4500万円一般世帯:3500万円 |

| 省エネ基準適合住宅 | 子育て世帯・若者夫婦世帯:3000万円一般世帯:2000万円 |

| その他の住宅 | 0円 |

【中古住宅】

| 住宅の環境性能等 | 借入限度額(2026年度以降) |

|---|---|

| 長期優良住宅・低炭素住宅ZEH水準省エネ住宅 | 子育て世帯・若者夫婦世帯:4500万円一般世帯:3500万円 |

| 省エネ基準適合住宅 | 子育て世帯・若者夫婦世帯:3000万円一般世帯:2000万円 |

| その他の住宅 | 2000万円 |

「フラット35」融資限度額が1億2千万円に増額へ

住宅価格の高騰を受け、長期固定金利型の住宅ローン「フラット35」の融資限度額が8,000万円から「1億2,000万円」に引き上げられます。限度額の引き上げは2005年以来の大幅改定となり、都市部など高価格帯の住宅購入者の資金調達を後押しすることが狙いです。

さらに日銀の利上げ環境を踏まえ、当面の間は金利を従来よりも低く設定する検討も進められています。背景には、首都圏や大都市でのマンション・戸建て価格の上昇があります。そして日銀の金融政策転換で変動金利の上昇リスクが意識される中、長期固定金利へのニーズが再び高まっている点も理由の一つです。

住宅ローン減税の申請手順

ここでは、住宅ローン減税の申請手順について解説します。

1年目|確定申告

住宅ローン減税を初めて受ける場合、入居の翌年に「確定申告」をします。年末調整では対応できないため、自分で税務署へ申告する必要があるため注意が必要です。

手続きは通常、翌年の2月16日〜3月15日頃に行われ、書類は税務署窓口・郵送・e-Tax(電子申告)のいずれかで提出可能です。準備する主な書類は、源泉徴収票、住宅ローンの年末残高証明書、住宅借入金等特別控除額の計算明細書、登記事項証明書や売買契約書の写しなどです。

ただし申告を忘れた場合でも、5年以内であれば「還付申告」で控除を受けられるケースもあります。

2年目以降|年末調整or確定申告

会社員・給与所得者の場合、2年目以降は勤務先での年末調整で手続きを完結できます。必要書類は、金融機関から送られてくる「住宅ローン借入金の年末残高等証明書」と、確定申告時に税務署から交付された「年末調整用の住宅借入金等特別控除証明書兼申告書」です。勤務先の経理担当に提出すれば、給与からの所得税控除が反映されます。

ただし自営業や個人事業主など年末調整対象外の方は、2年目以降も引き続き確定申告が必要です。この場合は2年目以降も、年末残高証明書等を添付して税務署へ申告します。

住宅ローン減税の注意点

住宅ローン減税は利用者が多い制度ですが、注意点も存在します。住宅購入を検討されている場合には、事前にチェックしておきましょう。

省エネ基準を満たす必要がある

住宅ローン減税は、すべての住宅が対象になるわけではなく、一定の省エネ基準を満たすことが原則条件となっています。新築住宅では「断熱等性能等級」や「一次エネルギー消費量等級」などが求められ、基準を満たさない場合は減税が受けられない場合があります。

また中古住宅でも、省エネ性能が重視されるケースが増えています。そのため物件選びの段階で、適合証明書の有無や性能表示を必ず確認しておくことが重要です。

ふるさと納税・iDeCoとの併用は注意が必要

「ふるさと納税」は所得税・住民税から控除される制度で、「iDeCo」は所得控除の対象です。そのため住宅ローン減税と併用すると、控除枠が重複してしまう可能性があり注意が必要です。

気付かずふるさと納税を併用すると、控除上限額が下がっていることで自己負担が増えてしまうケースがあります。またiDeCoの掛金控除で課税所得が減ると、住宅ローン減税の恩恵が一部活かしきれないこともあります。そのため併用する場合は事前にシミュレーションして、最適な金額に調整しましょう。

まとめ

2026年以降の住宅ローン減税は、控除期間が原則13年に統一され、適用期限も2030年末まで延長されるなど、長期的な住宅取得支援策として位置づけられています。一方で、借入限度額は住宅の省エネ性能や世帯属性によって差が設けられているため、正しい理解が求められます。

またフラット35の融資限度額引き上げにより資金調達の選択肢は広がりますが、申請手続きや他制度との併用には注意が必要です。最新制度を正しく把握し、無理のない資金計画を立てましょう。