賃貸住宅新築の信託契約|子育てグリーン住宅支援事業で補助金対象に

目次

トレンドワード:賃貸住宅新築の信託契約

「賃貸住宅新築の信託契約」についてピックアップします。子育てグリーン住宅支援事業では、住宅の省エネ化や子育て世帯の住環境向上を目的に、さまざまな支援メニューが設けられています。

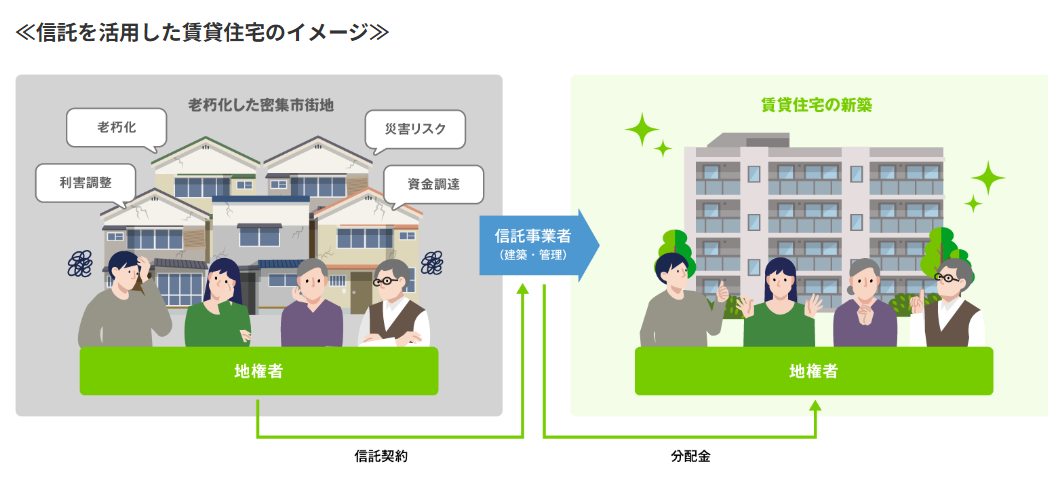

今回「信託を活用した賃貸住宅」が補助対象になっており、老朽化した密集市街地の改善や、子育て世帯が住みやすい賃貸住宅供給の促進に期待が高まっています。そこで本記事では、不動産信託の仕組みやメリット・デメリットについて分かりやすく解説します。

子育てグリーン住宅支援事業|「信託を活用した賃貸住宅」が補助対象に

国土交通省・環境省は、「子育てグリーン住宅支援事業」を実施しています。これは「ZEH基準の水準を大きく上回る省エネ住宅」の導入や既存住宅の省エネ改修等に対する補助金制度です。

これにより2050年カーボンニュートラルの実現に向け、裾野の広い支援を実現しています。補助金額や補助対象について詳しくは、下記記事をご覧ください。

「賃貸住宅の新築」については、グリーン住宅支援事業者と工事請負契約を締結し、賃貸住宅を新築する場合に下表の補助金が交付されます。

| 補助対象住宅 | 1戸当たりの補助額 | 古家の除却※1を伴う場合の補助額の加算額 |

|---|---|---|

| GX志向型住宅 | 160万円 | なし |

| 長期優良住宅 | 80万円※2 | 20万円/戸※3 |

| ZEH水準住宅 | 40万円※2 | 20万円/戸※3 |

※1:賃貸住宅の建築主かつ賃貸オーナーまたはその親族(建築主かつ賃貸オーナーが個人である場合に限る)が、所有する住宅の解体工事を発注し、 2024年11月22日から完了報告までに解体工事が完了するものに限ります。

また、古家と新築する賃貸住宅の所在地が同じ場合に限ります。

※2:補助対象は、要件を満たす賃貸住戸の50%です。(事務の合理化のため、申請手続きにおいては、長期優良住宅の場合40万円/戸、ZEH水準住宅の場合20万円/戸として取り扱います。)

※3:建替前後が共同住宅である場合、「解体した共同住宅の住戸数」または「新築する賃貸共同住宅のうち補助対象要件を満たす住戸数」のいずれか小さい戸数について加算を受けることができます。

信託とは

「信託」とは、財産の所有者(委託者)が財産を受託者に託し、受託者が管理・運営して成果を渡す仕組みです。不動産信託では土地や建物などの不動産を信託財産として分離し、受託者が法律に基づき適切に管理・運用します。

これにより、相続対策、資産承継、賃貸経営の効率化、リスク分散などが可能になります。所有と管理を分離できる点が大きな特徴で、近年は賃貸住宅の開発や運営でも活用が進んでいます。

「子育てグリーン住宅支援事業」では賃貸住宅を建築する建築事業者を「補助事業者」、建築工事を発注する信託事業者を「共同事業者」とし、両者で「共同事業実施規約」を締結する必要があります。

申請手続きや提出書類

信託を活用した場合であっても、補助対象となる補助事業の要件は通常の賃貸住宅と同様です。詳しくは、交付申請の手引き【賃貸住宅の新築】をご確認ください。

- ※賃貸住宅の建築にあたり、複数の戸建住宅や共同住宅等の除却を伴う場合の加算については、個別に事務局にお問い合わせください。

- ※本事業の活用にあたっては、信託事業者は地権者に対して、本事業の要件について十分に説明を行い、必要に応じて合意書等の作成を行ってください。

- ※賃貸住宅をサブリースに供する場合、賃貸募集に係る要件について、サブリース事業者が合意している必要があります。(交付申請(予約を含む)や事前相談時に契約書や覚書等の提出を求めます)

不動産信託契約のメリット

ここでは、不動産信託契約のメリットを解説します。

プロに管理運用を任せられる

不動産信託では、物件の管理・運用を専門知識を持つ受託者に任せられるため、所有者自身が賃貸管理や入居者対応、建物維持の負担を抱える必要がありません。これにより、透明性の高い運用が実現します。

また賃貸住宅の収益性向上や将来を見据えた資産計画も期待でき、遠方に住んでいる場合や複数物件を抱える場合でも無理なく運用できるのが大きなメリットです。

共同不動産トラブルを回避できる

共有名義の不動産は、利用方法や修繕方針、売却の可否などをめぐって共同所有者間で意見が対立しやすく、相続時のトラブルにつながるケースも多く見られます。

しかし不動産信託では共有者ごとの権利は受益権として整理され、管理・運営の判断は受託者が一元的に行うため、所有者同士の合意形成が難しい場面でもスムーズな運用が可能です。これにより、意思決定の停滞や紛争の発生を防ぐ効果が期待できます。

密集市街地改善につながる

老朽化した建物が密集する市街地では、資金やノウハウ不足で個々の所有者が建替えに踏み切れず、再生が進まないケースがあります。現行の耐震基準を満たしていない住宅が多く通路が狭い地域は、防災上の危険性も高いのもデメリットです。

しかし不動産信託を活用すると、複数の土地や建物を信託財産としてまとめて運用し、受託者が主導して再開発・建替え計画を進められるようになります。所有者は受益権という形で利益を受けつつ、安全性向上や防災機能強化など地域改善に寄与できます。区画整理や共同化が促進され、行政施策とも連携しやすい点もメリットです。

不動産信託契約のデメリット・注意点

ここでは、不動産信託契約のデメリットや注意点について解説します。

信託報酬のコストが掛かる

不動産信託では、財産の管理・運用に対する「信託報酬」が発生します。報酬体系は信託銀行などによって異なりますが、初期費用に加えて毎年の管理報酬や運用状況に応じた成功報酬が必要になるケースもあります。

場合によっては通常の不動産管理費より高くなることもあり、物件規模や収益性によっては負担が重くなってしまうのがデメリットです。そのため信託契約を検討する際は、長期的な収支シミュレーションが重要です。

赤字になっても所得と相殺できない

不動産信託では、信託財産から生じた利益は「受益者の所得」として課税されますが、損失については他の所得と損益通算できません。たとえば賃貸経営で修繕費や空室が増えて赤字になった場合でも、その損失を給与所得や事業所得などと相殺して節税することは不可です。

通常の個人不動産賃貸とは異なる税務上の取り扱いであり、受益者にとっては税負担の柔軟性が下がる点に注意が必要です。そのため、税務面の影響を事前に把握した上での信託活用の検討が求められます。

資産の流動性が低い

不動産を信託すると「信託財産」として受託者が管理する形になるため、所有者(受益者)が自由に売却したり用途を変更したりすることはできません。また売却や再開発など大きな意思決定の際にも、通常の不動産取引と比べてスピード感が落ちる場合があります。

また受益権の売却が可能なケースでも、市場での流通量が少なく買い手が限られるため、現金化しづらいことがあります。

まとめ

信託を活用した賃貸住宅は、専門家による効率的な管理、共同所有トラブルの回避、密集市街地の再生など、多くのメリットがあります。一方で、信託報酬などのコストや税務上の制約、資産の流動性低下といった注意点も理解しておくことが必要です。

子育てグリーン住宅支援事業の補助対象として追加されたことで、まちづくりや子育て環境の改善に向けた新たな活用が期待されます。制度内容と信託の特性を踏まえ、ぜひ検討してみてはいかがでしょうか。